Quelques grands arbres cachent-ils la forêt ? Depuis le début de l’année, le CAC 40 affiche une performance de 11 %, enchaînant les records et témoignant d’un afflux de liquidités. Mieux encore, l’indice NASDAQ des technologiques américaines affiche pour sa part une performance de 24 % depuis janvier 2023.

Mais à y regarder de plus près, la hausse des indices mondiaux depuis le début de l’année est en réalité alimentée que par quelques sociétés, en laissant dans l’ombre une grande majorité des sociétés, qui sont, elles, le témoin de la santé de l’économie d’un pays.

Ce phénomène s’explique en partie par la méthode de calcul des indices pondérés par capitalisation boursière (dont le S&P 500 et le CAC40 font parties). Dans ces indices, plus la capitalisation d’une société est élevée, plus son poids dans le calcul de l’indice sera important.

Avec le grand nombre d’entreprises prises en compte dans son calcul, l’indice S&P 500 est régulièrement utilisé afin de mesurer la santé des marchés boursiers américains. En affichant une performance de plus de 9 % depuis le début de l’année, il est possible d’en conclure que les sociétés cotées américaines résistent bien à l’environnement économique incertain.

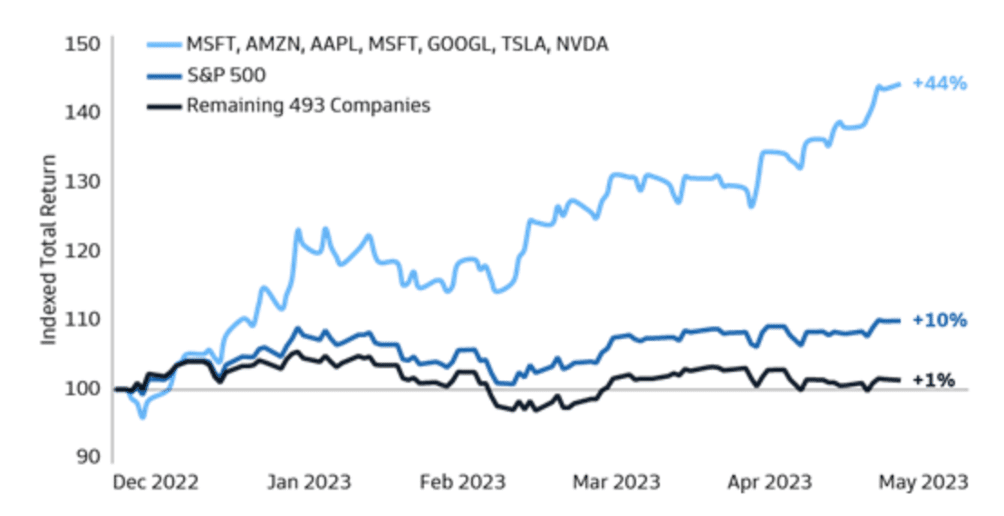

Pourtant, le graphique ci-dessous démontre bien l’envers du décors qui éloigne l’idée d’une santé éclatante des sociétés américaines : seules 7 sociétés américaines expliquent la hausse du marché US.

Selon le graphique, les méga-caps (sociétés dont la capitalisation boursière dépasse 1000 milliards de dollars) se sont envolées depuis décembre 2022, jusqu’à atteindre une performance de 44 %. Sans besoin de les présenter d’avantage, ce cercle très fermé regroupe notamment Microsoft (MSFT), Amazon (AMZN), Apple (AAPL), Google (GOOGL), ainsi que la nouvelle venue Nvidia (NVDA). Nvidia est l’illustration parfaite de ces entreprises qui tirent la cote au détriment des autres, affichant une performance stratosphérique pour une entreprise d’une telle envergure, de 170 % depuis le début de l’année. La courbe noire, représentant la performance des 493 autres sociétés composant l’indice, est neutre sur la période (+1 % en 5 mois). L’écart de performance est marquant.

De plus, les marchés US font l’objet de décollecte massive de la part d’investisseurs institutionnels depuis le début de l’année, alors qu’à l’inverse, les particuliers achètent les actions américaines à des niveaux records… Vous vous souvenez du Président américain qui a décidé de vendre ses actions après que son chauffeur de taxi lui a demandé conseil pour en acheter ?

La démonstration est aussi applicable à la France aussi avec l’indice phare de la place parisienne, le CAC 40. Les valeurs du luxe (LVMH, Hermès, L’Oréal et Kering notamment) représentent à elles seules 40 % de la hausse de l’indice depuis le début de l’année. L’action Hermès a vu son cours progresser de près de 35 % sur les 4 premiers mois de l’année. LVMH pour sa part a atteint le niveau record de 500 milliards de dollars de capitalisation le 24 avril 2023, la faisant entrer dans le top 10 des plus grandes entreprises au niveau mondial.

Parallèlement à cette performance des entreprises françaises du luxe tirant l’indice vers le haut, d’autres secteurs entiers comme les bancaires et l’automobile sont à des valorisations très basses, et anticipent une récession.

Tous les autres grands marchés mondiaux sont à 0% depuis le début de l’année ou en baisse (Chine, Inde, Brésil, etc…).

Ainsi, cette sur-pondération de quelques valeurs conduit à une situation en trompe l’oeil sur le marché qui pourrait rapidement s’inverser si trop de mauvaises nouvelles s’accumulent. Surtout du côté américain, la nécessité pour la banque centrale de maintenir une politique monétaire restrictive en raison de la lenteur de la désinflation, combinée à la détérioration lente mais progressive des données macroéconomiques, crée un environnement qui pourrait entraîner un tel scénario. Pour nous, l’exception américaine touche à sa fin.

Dans ce contexte de fin de normalisation des taux d’intérêts, avec de très importants écarts entre secteurs et géographies, nous avons décidés de nous placer en position plutôt “défensive”.

Et nous restons concentrés sur l’importante opportunité des pays émergents, où (presque) tout est au vert (inflation faible, taux d’interêt au niveau, valorisations faibles, devises sous-évaluées par rapport au dollar, forte croissance cyclique…), marchés abandonnés depuis près de 10 ans, mais qui vont commencer à ré-intéresser les institutionnels.

Les investisseurs se rappelleront bientôt que même de grands arbres ne peuvent pas éternellement cacher la forêt.

Clément Kurz

Groupe Quinze – Gestion privée