Nous avons procédé ces deux dernières semaines, à une importante ré-exposition de nos portefeuilles en assurance vie, en raison de l’apparition, courant juillet, d’un signal que nous attendions depuis de nombreux mois. Voici un bref rappel du contexte de marché, suivi de nos convictions et des éléments sur la construction de nos portefeuilles.

Depuis début 2022, le retour de l’inflation et la correction généralisée de l’ensemble des classes d’actifs (actions & obligations)

Après plus de quarante années de disparition de l’inflation, comme chacun le sait, nous entrons à nouveau soudainement, depuis début 2022, dans un monde avec une inflation structurelle : du côté de la demande, les distributions “d’argent gratuit”, liées aux conséquences des politiques sanitaires, ont très fortement solvabilisé la demande mondiale, tandis que du côté de l’offre, les décisions de confinements en Chine en particulier, mais aussi ailleurs dans le monde, les sanctions économiques sur la Russie, et les contraintes gigantesques liées aux politiques dites de « transition énergétique », diminuent fortement la capacité de l’appareil productif à répondre à la demande et créent de l’inflation.

Et voici revenue la hausse presque généralisée des prix (l’inflation), de façon synchrone, dans le monde entier, mais particulièrement en Occident. Les banques centrales cherchent à juguler cette inflation, en procédant notamment à des hausses de taux d’intérêt, ce qui engendre une baisse majeure des actifs à risque (actions) mais aussi des actifs sans risque. Par exemple, un détenteur d’un emprunt à 10 ans de l’Etat américain (l’actif jugé le plus sûr au monde) aura perdu plus de 25% de son capital en 2022, du fait de la hausse des taux d’intérêts. Ainsi, les actifs quels qu’ils soient (actions, obligations…) baissent de manière mécanique.

Nous avons donc adopté une stratégie défensive depuis le début de l’année en attendant que l’inflation cesse de progresser, et que les taux des Banques centrales occidentales, notamment américaine, s’ajustent. En raison de notre strategie défensive, nos performances sont dans un trading range plat depuis le début d’année, c‘est à dire qu’elles oscillent entre 0 et 4 %.

Au premier semestre 2023, une hausse du CAC40 et des marchés américains… en trompe l’oeil

Comment peut-on dire que nous sommes dans une correction généralisée des actifs, alors que le CAC40 affiche une performance de 12 % depuis le début de l’année, comme l’indice des 500 plus importantes sociétés américaines , le S&P500, et de près de 40% pour le Nasdaq ?

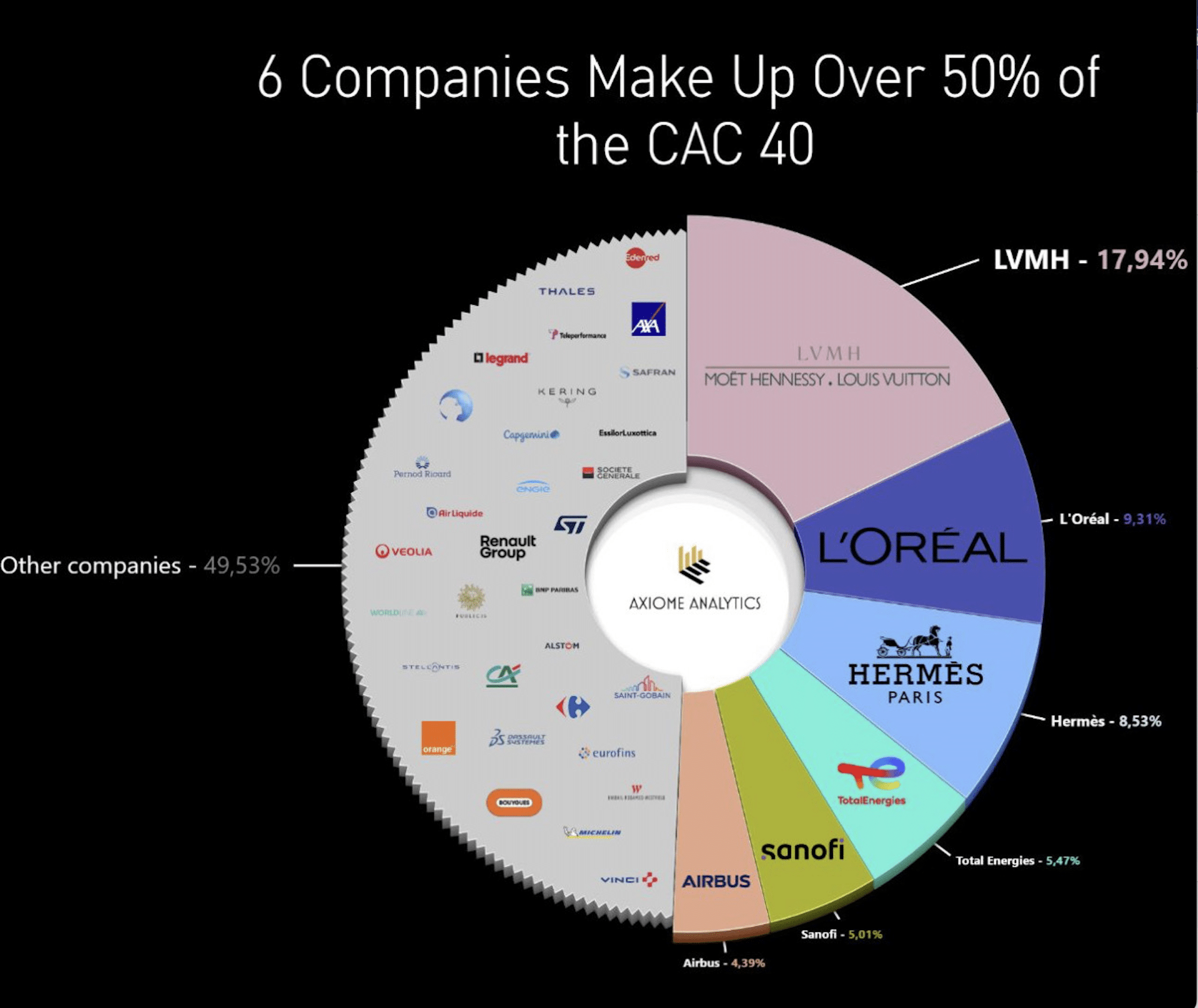

En réalité, la hausse de ces deux indices est en trompe-l’œil. En effet, la construction de ces indices contient une très forte concentration sur quelques méga-sociétés, dont le parcours boursier n’est pas du tout représentatif des autres valeurs de l’indice. Ainsi, pour notre bon vieux CAC40, les performances de seulement trois société (LVMH, L’Oreal, et Hermes) expliquent à elles seules toute la performance du CAC40 depuis le début de l’année; les 37 autres valeurs du CAC40 prises ensembles ont une performance de 0% depuis le début de l’année… Ceci provient de la concentration de l’indice, où les trois plus importantes sociétés représentent plus de 35 % de l’indice, et où les six premières sociétés représentent plus de 50 % de l’indice :

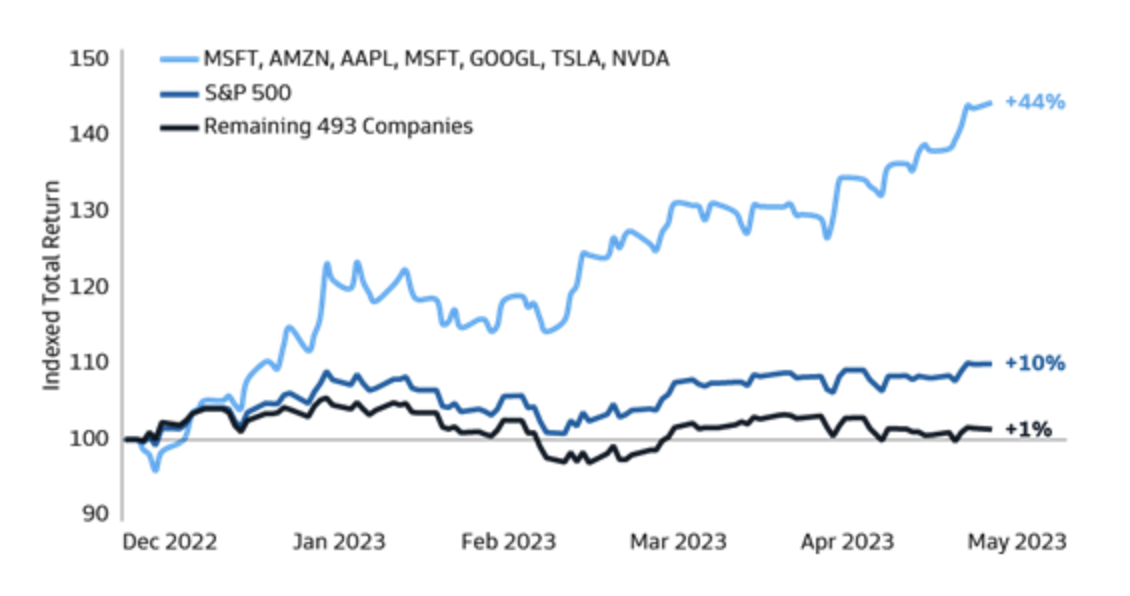

- Aux USA, au sein du S&P500, qui est l’indice des 500 plus importantes sociétés américaines, seules sept sociétés expliquent la hausse de l’indice (les 7 que l’on appelle “les 7 magnifiques” dans les salles de marchés aux USA), pendant que les 493 autres sociétés font une performances de 1% – ces sept gigantesques sociétés sont également dans le Nasdaq : toute la hausse du marché américain s’explique par seulement sept entreprises (Apple, Microsoft, Google, Amazon, Tesla, Nvidia, Netflix)… Toutes les autres 493 sociétés de l’indice, ensembles, ont une performance de …0% depuis le début de l’année :

Enfin, la majorité des autres indices du monde, sont à 0 % de performances ou négatifs, et le marché obligataire des pays développé est fortement négatif en raison de la hausse des taux.

Donc oui, mis à part ces quelques valeurs qui portent certains indices comme le CAC40 et les marchés américains, nous sommes bien toujours, et continuons d’être, depuis le début de l’année, dans un contexte de correction de marché aussi bien sur les actions que sur les obligations, dues à la hausse des taux d’intérêt (inflation).

Le signal

Or, depuis le mois de juillet, on commence à voir aux États-Unis une inflation qui cesse enfin de progresser (inflation core), ce qui est un signal très important pour nous. Si le phénomène économique de l’inflation est lui-même volatil, et peut connaître des vagues, constater un ralentissement de l’inflation « core » demeure un signal important pour nous, dans la mesure où les hausses de taux à venir pourront être contenues (surtout aux USA). Nous avons donc procédé à une importante ré-allocation de nos portefeuilles, dans lequel nous avons augmenté sensiblement notre exposition au risque. En parallèle, nous avons revu notre sélection de sociétés de gestion et nos méthodes de constructions de portefeuilles pour les adapter au nouveau contexte de taux durablement élevé.

Notre arbitrage et nos axes de conviction

Pour notre profil dynamique, nous sommes passés de 17 % à 47 % d’actions, nous avons modifié la sélection de nos sociétés de gestion de portefeuille, ainsi que notre stratégie de portefeuille – voici comment :

Nos principales convictions sont :

- Une exposition forte sur les actions et les devises des pays émergents pour 24 % du portefeuille (en Asie, au Moyen-Orient, et nous nous sommes exposés au Brésil via un ETF);

- Une exposition au secteur technologique américain, et en particulier l’Intelligence Artificielle, pour 10,4 % du portefeuille : certaines grandes valeurs technologiques sont en effet excédentaires en cash, parfois même prêteuse de fonds – la hausse des taux leur est en réalité favorable. De plus, le grand mouvement de l’intelligence artificielle va profiter à ce secteur, tout produisant un effet déflationniste durable sur l’économie mondiale;

- Nous conservons une exposition non-directionnelle (43,6 % du portefeuille), mais dynamique (ce qui n’était pas le cas les mois précédents) dans lesquels nous investissons sur la hausse des devises des pays émergents face au dollar, les trajectoires différentes de taux d’intérêt entre les pays émergents et développés, ainsi que la grande rotation de portefeuilles toujours en cours lié au retour durable de l’inflation;

- Nous conservons une faible exposition aux actions européennes (3,5 %), concentrée sur des valeurs fortement décotées;

- Une exposition aux actions mondiales (7,5 %) avec l’entrée dans nos portefeuilles de deux fonds d’investissement de grande qualité;

- 9% en position monétaire, et 6% de couverture sur indices.

Ainsi, nous avons quitté notre position d’attente d’une normalisation des taux d’intérêts de l’inflation. Notre portefeuille est à nouveau dynamiquement exposé, présente une belle décorrélation, et devrait profiter de la visibilité accrue due à la fin de la hausse de l’inflation aux Etats Unis. Nous gardons également une position en cash pour pouvoir nous positionner rapidement en cas d’opportunités.

Benjamin Minoux & Anthony Kler

Analystes financiers