Temps de lecture : 3 min

La transmission d’entreprise est une préoccupation majeure pour les entrepreneurs et les dirigeants d’entreprise souhaitant assurer la continuité et la pérennité de leur activité. Dans ce contexte, le pacte Dutreil est un outil stratégique permettant d’optimiser la transmission patrimoniale et fiscale lors du passage de témoin entre générations. Ce dispositif, institué en France, vise à faciliter et encourager la transmission des entreprises familiales en offrant des avantages fiscaux significatifs, sous réserve du respect de certaines conditions.

Le Pacte Dutreil

Ce dispositif permet de réduire de 75 % la base taxable ce qui signifie que les droits seront calculés sur seulement 25 % de la valeur de l’entreprise, tant pour les sociétés (Code Général des Impôts – CGI, art. 787 B) que pour les entreprises individuelles (CGI, art. 787 C). À savoir, cette exonération peut également se cumuler avec d’autres avantages tels que :

- Une réduction de 50 % de la taxation (si vous êtes âgé de moins de 70 ans et que la donation est consentie en pleine propriété, c’est-à-dire que vous ne serez plus rémunéré),

- Un abattement de 100 000 €, entre parents et enfants tous les 15 ans,

- Un abattement de 300 000 €, en faveur d’un salarié ou d’un apprenti,

- Un délai et un étalement du paiement de la taxation.

Son fonctionnement

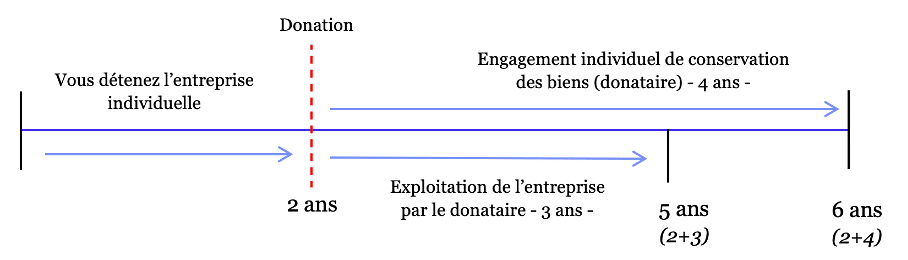

Pour profiter de cet avantage et obtenir une exonération d’impôt de 75 %, des conditions sont à respectées. En effet, vous devez détenir depuis au moins 2 ans une entreprise individuelle dont l’activité principale est industrielle, commerciale, artisanale, agricole ou libérale. Toutefois, si vous avez créé cette entreprise ou que vous l’avez reçu par héritage ou donation, aucune durée de détention n’est requise.

Vous transmettez de votre vivant (donation), à la personne de votre choix, la totalité ou une quote-part de l’ensemble des biens meubles ou immeubles, corporels ou incorporels, affectés à l’exploitation de l’entreprise. Peu importe qu’ils soient inscrits ou non à son bilan.

Le bénéficiaire de la donation (=donataire) doit prendre un engagement individuel de conservation des biens transmis. Il s’agit de la promesse de les conserver dans son patrimoine durant au moins 4 ans à compter de la donation. L’exploitation de l’entreprise doit être poursuivie par le donataire pendant les 3 ans qui suivent la donation.

Les points de vigilance

En cas de non-respect des conditions évoquées ci-dessus, le donataire est redevable :

– du complément de taxation sur la donation (remise en cause de l’exonération de 75 %)

– de lourdes pénalités et intérêts de retard.

Une donation en démembrement de propriété est théoriquement possible mais le respect des conditions va soulever des difficultés importantes. Il est donc recommandé de procéder à une transmission en pleine propriété.

À savoir, la propriété est démembrée si plusieurs personnes détiennent des droits différents sur un bien : on parle d’usufruitier (occuper le bien, percevoir les revenus) et de nu-propriétaire (détenir le bien en pleine propriété quand l’usufruitier sera décédé).

Vous pouvez transmettre l’entreprise à un seul de vos enfants tout en préservant l’égalité entre vos héritiers. Dans ce cas, vous donnez l’entreprise à l’enfant repreneur, à charge pour lui d’indemniser ses frères et sœurs avec une somme d’argent appelée « soulte ». On considèrera que vous avez donné directement cette somme aux enfants non-repreneurs : l’équilibre est préservé et la fiscalité de la transmission est avantageuse car tous vos enfants bénéficient de l’exonération Dutreil, même ceux qui ne reçoivent pas l’entreprise.

La mise en place

L’engagement individuel de conservation pris par le donataire est rédigé par le notaire, dans l’acte de donation.

Le donataire doit fournir à l’administration fiscale deux attestations de l’entreprise certifiant que les conditions du Pacte Dutreil sont respectées lors de la donation et à la fin de son engagement individuel.

Quels sont les coûts ?

Impôt sur les biens donnés : Des droits de donation peuvent être du même si le donataire bénéficie des abattements et exonération précédemment cités. Si la valeur du bien est supérieure à ces seuils ou si ces abattements ont été en partie consommés, le reliquat sera taxé selon un barème progressif compris entre 5 % et 45 %. À noter, vous pouvez payer la taxe à la place de vos enfants sans que cela ne constitue un coût supplémentaire.

Frais de notaire : La rémunération du notaire est tarifée : il perçoit des frais proportionnels à la valeur du bien donné, calculés par tranche. Les taux TTC vont de 1,20 % (valeur du bien ≥ 60 000 €) à 5,80 % (valeur du bien < 6 500 €). Il peut vous accorder, dans certains cas, des remises.

Autres frais et taxes : Lorsqu’un professionnel (notaire, avocat, etc.) vous a accompagné dans la mise en place du Pacte Dutreil, des frais (non plafonnés) peuvent vous être facturés.

La donation de l’entreprise est assimilée par l’administration fiscale à une cession d’entreprise ce qui entraîne l’imposition immédiate des bénéfices d’exploitation réalisés non encore taxés et des plus-values constatées sur les éléments d’actif immobilisé lors de la transmission. À noter, vous êtes susceptibles de bénéficier, sous certaines conditions, de régimes de faveur qui vous permettront d’être exonéré partiellement ou totalement de taxe. Le donataire peut aussi décider de payer cette imposition à votre place d’autant plus qu’il peut en être exonéré s’il poursuit l’activité de l’entreprise pendant 5 ans.

Si l’entreprise détient des biens immobiliers, vous devrez payer la taxe sur la publicité foncière dont le montant est de 0,60 % de la valeur du bien (+ un prélèvement de 2,37 % calculé sur le montant de cette même taxe) et une contribution de sécurité immobilière de 0,1 % sur la valeur du bien.

D’autres frais peuvent vous être facturés comme la publication de l’opération dans un journal d’annonces légales (environ 400 €), votre radiation et l’immatriculation du donataire au registre national des entreprises (anciennement RCS et répertoire des métiers) (environ 250 €).

Cas concret d’un Pacte Dutreil

Thierry a 65 ans, il est restaurateur depuis 10 ans. L’entreprise est évaluée à 600 000 €. L’activité est exploitée dans un immeuble d’une valeur de 120 000 € que Thierry a acquis lorsqu’il a débuté son activité. Il souhaite donner cette entreprise familiale à son fils Julien qui est motivé pour prendre la suite. Par hypothèse, Thierry n’a donné aucun bien à Julien au cours des 15 dernières années.

Si Thierry fait une donation classique de l’entreprise et de l’immeuble :

Il donne une valeur de 720 000 € à son fils. Julien devra payer une taxation d’environ 129 000 € [720 000 –100 000 (abattement applicable entre parent et enfant) et taxation selon un barème progressif établi entre 5 % et 45 %].

Si Thierry fait un pacte Dutreil (sous réserve du respect de toutes les conditions) :

Il donne, après application de l’exonération de 75 % (720 000 € x 25 %) une valeur de 180 000 €. Après application de l’abattement en ligne directe de 100 000 €, il reste 80 000 € taxé au barème progressif entre 5 % et 45 %. Les droits de donation sont estimés à environ 14 200 €. Julien peut bénéficier d’une réduction supplémentaire de 50 % (car Thierry a moins de 70 ans et car la donation porte sur la pleine propriété). Julien paiera environ 7 100 € de droits de donation, soit une économie de taxation d’environ 122 000 €.

En résumé

Le Pacte Dutreil offre des avantages fiscaux significatifs pour la transmission d’une entreprise, mais il faut toutefois respecter les engagements et faire les déclarations nécessaires afin d’éviter des désagréments fiscaux.

Groupe Quinze Gestion privée se tient à votre disposition pour vous accompagner afin de sécuriser l’application de ce régime d’exception et éviter toute remise en cause par l’administration fiscale.

Maxence Dion

Ingénieur patrimonial

Groupe Quinze – Gestion Privée